【DeFi每日一学】第五节:去中心化稳定币

加密货币的价格非常不稳定币安去中心化交易所。为了减缓这种波动,价格锚定诸如美元等稳定资产的稳定币被创造出来。稳定币可以帮助用户对冲加密货币价格的波动,并用作一种可靠的交易媒介。稳定币从此快速地演变为DeFi的一个强有力组件,成为这个模块化生态的关键。

市面上的稳定币种类繁多,今天我们将主要讲解 研究两种锚定美元的稳定币Tether (USDT) 和 Dai (DAI)来展现它们在各自锚定管理方面的差异币安去中心化交易所。

Tether (USDT)通过每铸造1枚 Tether 代币持有1美元准备金的方式将自身锚定为1美元币安去中心化交易所。Tether是规模最大且使用最广泛的稳定 币,其在2020年1月的日均交易量约为300亿美元,且因为它自身是法币抵押型稳定币,故也是使用最多的中心化稳定币。

除了中心化稳定币外,还有去中心化稳定币,比如今天要讲的DAI,Dai (DAI)是通过加密货币(如ETH)抵押生成的币安去中心化交易所。Dai 的价值是通过由一个去中心化自治组织表决的协议和智能合约来实现与1美元锚定。在任何给定的时间,用于生成DAI的抵押品都可以很容易被用户验证。

基于前5大稳定币的市值,我们可以看出Tether以约80%的份额在稳 定币市场中占据了主导地位币安去中心化交易所。虽然DAI的市场份额仅为3%左右,但其交易量的增长速度快得多。自2020年1月初以来,DAI的交易量增长了超过4000%,而相比之下,Tether仅增长了126%。

DAI是在DeFi生态中使用最为广泛的原生稳定币币安去中心化交易所。DAI是DeFi交易、DeFi借贷等领域首选的美元稳定币。

为了进一步了解DAI,我们将会介绍发行它的平台 Maker币安去中心化交易所。

Maker

Maker是什么?

Maker是一个运行在以太坊区块链上的智能合约平台币安去中心化交易所。Maker拥有三 种代币:稳定币 Sai和 Dai (二者皆通过算法与1美元锚定)及其治理代币Maker(MKR)。

展开全文

Sai (SAI) 也被称为单抵押Dai,仅由以太币(ETH)作为抵押品背书币安去中心化交易所。

Dai (DAI) 在2019年11月推出,也被称为多抵押Dai币安去中心化交易所。Dai目前由以 太币(ETH)和注意力币(BAT)作为抵押品背书,并计划在未来增 加其它类型资产作为抵押品。

Maker (MKR) 是Maker的治理代币,用户可以使用它通过Maker改进 提案为Maker平台的改进进行投票币安去中心化交易所。Maker属于一类被称为去中心化自治组织(DAO)的组织。我们将在本书关于治理的小节中进一步 地研究这一点。

Sai 和 Dai的区别在哪里?

Maker最初在2017年12月9日以单抵押Dai启动币安去中心化交易所。单抵押Dai是由以太币(ETH)作为单一抵押品铸造的。在2019年11月18日,Maker宣布推出新型的多抵押Dai。多抵押Dai可以使用以太币(ETH)和/或注意力币(BAT)作为抵押品铸造,并计划在未来允许更多其它加密货币进行背书。下面重申一下,

单抵押Dai = 遗留Dai = Sai

多抵押Dai = 新型Dai = Dai

展望未来,多抵押Dai将成为Maker维护的实际稳定币标准,而最终 ,SAI将会被淘汰并且不再得到Maker的支持币安去中心化交易所。简单起见,我们将仅基于多抵押Dai(DAI)来介绍后续几节中的例子。

Maker如何进行系统治理?

回顾一下我们对去中心化自治组织(DAO)的简介?这正是Maker代币 MKR 的用武之地币安去中心化交易所。MKR持有者在这个DAO组织中拥有与自己持有的MKR代币数量成正比的投票权,并且可以对治理Maker协议的参数进行投票。

MKR持有者投票的参数对于保持其生态的健康至关重要,最终有助于确保Dai保持与1美元的锚定币安去中心化交易所。我们将简要介绍Dai稳定币生态中 你需要了解的三个关键参数:

Ⅰ. 抵押率

可铸造的Dai数量取决于抵押率币安去中心化交易所。

以太币(ETH)抵押率 = 150%

注意力币(BAT) 抵押率 = 150%

本质上看,150%的抵押率意味着若要铸造100美元的Dai,你需要抵押价值至少为150美元的ETH或BAT币安去中心化交易所。

Ⅱ. 稳定费

稳定费相当于借款人除Maker金库债务本金外所要支付的“利率”币安去中心化交易所。截至2020年2月,稳定费为8%。

III. Dai存款利率(DSR)

Dai存款利率(DSR)是持有Dai一段时间后所获得的利息币安去中心化交易所。它也作为货币工具起到影响Dai需求的作用。截至2020年2月, Dai储蓄利率为7.50%。

发行DAI的目的:

为什么你会锁定价值更高的ETH或BAT来发行价值更低的Dai币安去中心化交易所,而不是直接出售你的加密资产来获得美元?

这里有三种可能的场景:

Ⅰ. 你现在需要现金并拥有一种你相信未来会升值的加密资产币安去中心化交易所。

在这种场景下,你可以将你的加密资产存放到Maker金库中,并通过发行Dai立即获得资金币安去中心化交易所。

Ⅱ. 你现在需要现金,但不想因出售加密资产而触发纳税事件的风险币安去中心化交易所。

你可以通过发行Dai来提取贷款币安去中心化交易所。

III. 投资杠杆

鉴于相信你的加密资产会升值,你可以对你的资产加杠杆币安去中心化交易所。

币安去中心化交易所我怎样才能获取一些Dai (DAI)?

币安去中心化交易所你可以通过两种方法来获取一些Dai (DAI):

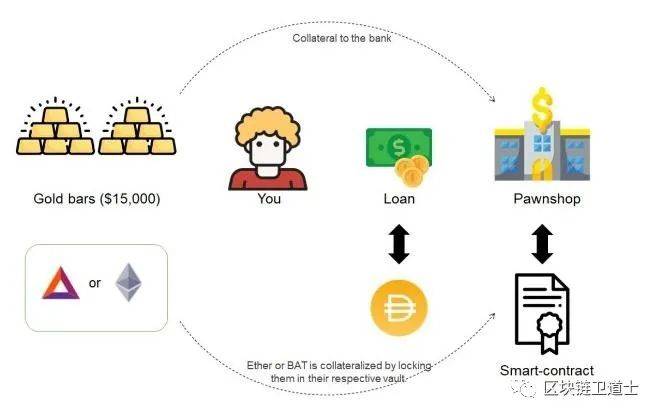

1. 铸造Dai 我们将通过一个当铺的类比来介绍如何铸造Dai币安去中心化交易所。

假设某天你需要1万美元的现金,但你在家里只有价值1.5万美元的金条币安去中心化交易所。由于相信未来金价会上涨,你决定去当铺通过抵押 金条的方式借入1万美元现金,而不是把金条变现。当铺同意借给你一万美元,而现金贷款利息为8%。双方签订一份合约协议来敲定交易。

现在让币安去中心化交易所我们切换术语来理解DAI所讲述的故事:

在DAI所讲述的故事中,你将在Maker平台上通过抵押你的以太 币(ETH)或注意力币(BAT)来铸造或“借出”Dai币安去中心化交易所。当你想 在贷款结束后赎回你的ETH或BAT时,你必须偿还你的“贷款” 和“贷款利息”,即稳定费。

为了提供一个总览,让我们来看看如何铸造你自己的Dai币安去中心化交易所。

在Maker平台( 美元)。 你提取的数量不应该超过最大数量100 DAI,而应该为ETH价格 下降的情况留下一些缓冲

币安去中心化交易所。建议预留更多的空间以确保你的抵 押率始终在150%之上。这将确保在ETH价格下降(导致抵押率 下降)的情况下,你的金库不被清算和被收取13%的清算处罚 。 2. 交易DAI

上述方法皆为铸造DAI的方法

币安去中心化交易所。DAI一旦被创建,你就可以把它发送到任何你想要的地方。一些用户可能会把他们的DAI发送到加密货币交易所。因此,你也可以从这些二级市场购买DAI 而无需铸造它们。 在二级市场购买DAI的方法更为简便,因为你不必锁定抵押品 ,也不用担心抵押率和稳定费

币安去中心化交易所。 为精简本节篇幅,你可以查看CoinGecko来获得交易DAI的交易所列表

币安去中心化交易所。 黑天鹅事件指的是可能造成严重后果的一类不可预测的极端事件

币安去中心化交易所。如果ETH和BAT的价格都大幅下降,那么就会触发紧急关闭。关闭系统来清算Maker平台是被用作最后手段的流程。该流程是为了确保Dai持有者和Maker金库用户取 回他们有权获得的资产净值。 免责声明:以上内容不构成任何投资建议,投资有风险,参与须谨慎

币安去中心化交易所。

评论